Crise monétaire : Maastricht est en Hollande

Si le titre vous réveille une certaine préoccupation et vous encourage à lire ces premières lignes, celles du début, vous n'avez pas peu de mérites, ce lecteur courageux. En fait, le thème des monnaies européennes est celui qui brûle plus que ce qui est au pil-pil.

Avons-nous tellement de crise monétaire européenne ? Pourquoi sommes-nous arrivés à ce poulailler monétaire actuel ? Jusqu'où va la crise ? Et si elle explose, quelles sont les alternatives? Trop de questions, réponses correctes, quand elles sont si rares.

Vous avez réalisé que nous parlons de monnaie ou de monnaie. Malgré son lien étroit, aucune mention n'a été faite ici dans le domaine économique de l'EVE et du traité de Maastricht, à moins que sa relation avec la situation actuelle de l'argent ne soit analysée.

« Les racines de cette crise actuelle de l’EVE se trouvent dans l’union allemande. Jusqu'à présent, l'Union européenne a maintenu un équilibre assez stable entre l'Allemagne, la France et le Royaume-Uni, rapprochant de près l'Italie. Il y a une génération, le PIB (produit intérieur brut) de ces trois pays était similaire. En 2000, la production allemande atteindra des niveaux similaires à ceux de la France et du Royaume-Uni. Maintenant, l'Allemagne domine l'Europe et n'est pas un membre de l'Europe, c'est plus qu'un membre. L'Allemagne a également des alternatives à l'Europe actuelle. Le cadre allemand est comme le dollar il y a 30 ans. Dans l’est de l’Europe, le niveau d’investissement de l’Allemagne dépasse la moitié de l’investissement extérieur total existant dans cette zone».

Ces mots correspondent à Romano Prodi, qui pendant huit ans a été président de l'institut italien IRI (équivalent à l'INI d'ici) 1. Brutes et luminaires. Il n'offre pas la moindre option au doute. Cependant, un autre facteur clé dans cette crise monétaire a été la disparité de certains pays parmi leurs économies réelles et financières, ou ce qui est la même, l'autonomie du domaine de l'économie financière dans les systèmes économiques capitalistes actuels, qui a favorisé la spéculation la plus dure.

Derrière le système monétaire européen

Rappelez-vous que le traité de Rome, qui a créé l'EVE, a été convenu à l'époque de la croissance économique la plus rapide de l'histoire du capitalisme. Dans ce contexte, les priorités pour aborder la voie de l'unité économique ont été établies dans les domaines agraire et monétaire. Nous avons six membres fondateurs – France, Italie, République fédérale d'Allemagne, Belgique, Hollande et Luxembourg –, six avec des systèmes de production développés et efficaces.

La tendance au développement des systèmes productifs faisait penser que ces six zones économiques auraient une proximité propre. Il s’agissait donc de donner la priorité à la convergence monétaire 3 et ainsi naquirent d’abord ce qu’on appelle “serpent monétaire” et après le Système monétaire européen (EMS). Ainsi, par naissance, l'Union monétaire européenne (UEM) est le principal objectif stratégique de l'Association pour atteindre l'unité politique et économique. Les outils d'accès à l'EMB sont actuellement le Mécanisme de réglementation de l'EMS et des Gambios (MDP).

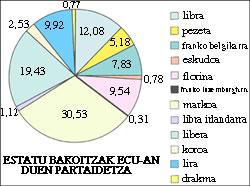

En quoi consiste ce brouillé d'acronymes ? En résumé, EMS a été créé en 1979 en remplaçant le «serpent monétaire» et en établissant une nouvelle monnaie, l'ECU. L'ECU est un panier pondéré composé de toutes les monnaies EMS (voir figure). En outre, les taux de change de tous les pays participants à l'EMS doivent être dans une marge de fluctuation limitée par rapport à l'ECU: ±2,25 pour toutes les pièces sauf livre, cepo et peseta, l'intervalle de ces dernières de ±6. Enfin, à travers l'OMC, chaque monnaie a un taux de change fixe par rapport à l'ECU.

Contradictions EMS

L'objectif de l'EMS est d'obtenir une monnaie unique de son plus la Banque centrale européenne. Pour y arriver, l'absence de fluctuation intermonétaire est nécessaire. Cependant, EMS réglemente dans la même mesure la fixation des taux de change des monnaies européennes et la possibilité d'une révision imprévue de leurs similitudes. Et c'est la première contradiction, car plus l'EMS est proche de son objectif final, plus les fluctuations seront rapides, mettant en danger la stabilité de l'EMS et s'éloignant de la RME. En d'autres termes, EMS a pour philosophie la libéralisation du marché monétaire, mais il régule le mécanisme régulateur pour corriger les dysfonctionnements qui se produisent sur ce marché.

D'autre part, il y a le problème de la distance entre l'économie réelle ou productive et la économie financière. L'engagement à maintenir une marge étroite avec l'ECU limite la capacité des politiques monétaires nationales et donc leur efficacité, et augmente l'effondrement du système productif dans les pays les plus déprimés. La seconde contradiction est celle de l'unité monétaire, la dynamique constructive face à la proximité entre les économies réelles des pays membres (ou le début de la maison par le toit).

Arrêt de Maastricht EMS

Dans l'histoire de l'EMS prédomine l'instabilité et les changements. La tendance qui a été connue depuis le début a été le renforcement constant du cadre et de son assistant, le florin néerlandais, et la dévaluation de la plupart des monnaies au cours des années 80.

Dans cette situation, la peseta a été introduite dans EMS en 1989, imposant dès le début un taux de change très élevé de la peseta. La livre sterling et la brosse portugaise ont ensuite été introduites. Ainsi, en 1991, les onze monnaies de l'EMS étaient dans un grave équilibre, accélérant la vitesse du train quand il a été ordonné d'arriver à Maastricht dès que possible. Avant 1995, il fallait arriver, sans tenir compte d'une nouvelle récession de la crise économique.

Dans cette nouvelle étape, les nouvelles conditions de Maastricht sont établies, dans le but d'obtenir une monnaie unique à la fin de cette décennie et la Banque centrale européenne (noyau et axe de ce prestigieux traité).

La conception réalisée à Maastricht pour obtenir une pièce unique ressuscite le soi-disant “Delors Plan” de 1989. Cela prévoit trois phases. Dans une première phase, commencée le 1er juillet 1990, une large libéralisation financière a été établie, laissant un flux sans capital et des services financiers à l'EVE 4. La deuxième phase est prévue pour 1994, avec la construction de l'Institut monétaire européen (EMI). La fonction principale de cette entité sera de regrouper les critères statistiques pour l'analyse monétaire. La troisième phase, qui sera lancée entre 1997 et 1999, deviendra la Banque centrale européenne (BCE). La BCE sera gouvernée par un conseil d'administration composé de techniciens désignés par les États membres. Toutefois, l'autonomie relative de la BCE sera, par exemple, la décision finale sur les taux de change, qui sera adoptée par le Conseil de l'EVE.

Pour pouvoir participer à cette unité monétaire, il est indispensable d'être dans un processus d'approche économique pour l'argent d'État. Pour cela, cinq exigences sont nécessaires:

- le déficit public ne peut pas dépasser 3% du PIB.

- la dette publique ne peut dépasser 60% du PIB.

- l'inflation ne peut pas dépasser 1,5% de la moyenne des taux des trois États avec des taux inférieurs.

- les taux d'intérêt bancaires ne pourront pas dépasser 2% du taux moyen des États à taux d'intérêt inférieur.

- Dans l'intervalle étroit du système monétaire (±2,5) la monnaie qui veut participer à l'union devra rester au moins deux ans.

Rappelez-vous que les deux premières conditions délimitent sérieusement la capacité d'action des gouvernements nationaux. Les trois et quatre obligent à contrôler l'inflation et le cinquième vise à assurer la stabilité monétaire.

Si toutes les tentatives d'entrée en vigueur de l'ECU ont échoué, il ne semble pas que l'actuel ait une meilleure chance. En fait, la France, le Luxembourg et l'Allemagne sont actuellement les seuls pays à satisfaire pleinement les cinq exigences. L'Italie, le Portugal et l'Irlande ne satisfont aucun et l'État espagnol ne remplit que le second. Ainsi, la plupart des économies d'EMS devraient avoir une forte transformation structurelle pour atteindre l'unité monétaire. L'impossibilité est prévue dans le concert lui-même quand il parle de différents rythmes d'entrée. C'est pourquoi, outre la seule marche vers l'unité, la diversité des rythmes est implicite dans le Traité lui-même. De plus, la signature du traité a garanti le droit du Royaume-Uni et du Danemark de sortir de ce processus d'union.

Colloque EMS

Le traité, et à son tour EMS, a subi une grande révolte sur le résultat du référendum danois et les doutes soulevés à l'entrée et après la France ont remis en question le système. Le reste a été réalisé par l'activité spéculative du cadre. Pourquoi ce comportement allemand? La raison est simple: L'Allemagne n'a pas trop d'intérêt à promouvoir l'ECU et la Banque centrale européenne. En supprimant le cadre et en approuvant la coordination des politiques économiques, il sait que le gouvernement allemand perdra une grande partie de sa capacité économique actuelle. Il est difficile pour l'Allemagne de le reconnaître face à la crise économique et à la situation des landers de l'Est. En outre, l'Allemagne a une autre alternative possible pour son projet économique: Europe de l'Est.

L'Allemagne, en augmentant en juillet les taux d'intérêt pour faire face aux coûts de la reconstruction économique en Allemagne de l'Est, et en augmentant la force du cadre, savait que cette mesure affecterait le processus de l'EMB. Cependant, il n'a pas reculé, mais une légère dévaluation du cadre s'est produite pour apaiser les tensions.

Ensuite se succèdent les événements qui ont donné lieu à des résultats que nous connaissons tous: la lire et la livre sterling se trouvent aujourd'hui en dehors de l'EMS, ont dû dévaluer la peseta et la Banque centrale allemande – Bundesbank – a dû intervenir pour que la livre ne se dévalue pas. L'éloignement de Balance EMS semble au moins définitif à moyen terme. Lira ne semble pas être pressé de revenir et la peseta est en faillite.

Incapacités de peseta

La dévaluation sera-t-elle si dramatique? En principe non. Il a des effets économiques immédiats et négatifs. Les pires conséquences sont l'augmentation du prix des biens importés (par exemple celui des combustibles, à payer en dollars), l'augmentation de l'inflation (l'Indice des prix à la consommation par dévaluation du peseta augmentera de 0,3%) et le renchérissement de la dette extérieure. Cependant, il a aussi ses avantages: augmenter les exportations, augmenter le tourisme et décourager la spéculation.

Dans le contexte de cette dévaluation de la peseta, la plus grande difficulté des autorités monétaires espagnoles est d'empêcher l'action des spéculateurs monétaires. Les spéculateurs (banques, institutions financières ou individus) utilisent un seul mécanisme pour s'approprier les rendements intenses, en connaissant le système monétaire et donc en évitant le risque: vendre une monnaie faible face à une possible dévaluation; ainsi, lors de la dévaluation, ils l'achètent à nouveau mais à moindre prix. Avec cette opération simple, des affaires rondes sont réalisées.

Que fait le gouvernement pour entraver cette action ? Dévaluer la monnaie, augmenter les taux d'intérêt (avec le risque d'augmenter la récession), intervenir la Banque centrale par l'achat de pesetas au lieu de devises extérieures (en réduisant les devises pour alimenter la solution à court terme), principale voie utilisée par la Banque d'Espagne. En option, il existe également un contrôle sur les fonds des devises, mesuré par la Banque d'Espagne le 24 septembre. Cette dernière est contraire à la philosophie libéralisatrice qui a EMS et nous conduit à l'essence de la première contradiction.

Les zones attrayantes pour la spéculation sont des territoires à faibles devises. Mais comment mesurer la vulnérabilité ? Il ne s'agit pas d'une relation arithmétique concrète, mais nous savons que plus il est éloigné du poids spécifique international de l'économie productive sur laquelle la monnaie est basée, le taux de change d'une monnaie est plus facile pour les spéculateurs de bourser des bénéfices monétaires. C'est pourquoi les tendances spéculatives choisissent principalement la livre, la livre et la peseta.

Surestimation de la peseta

En Espagne, grâce à la politique économique monétariste du PSOE, les taux d'intérêt ont été élevés ces derniers temps. Sous prétexte de réduire l'inflation et de respecter le taux de change fixe de l'EMS, l'argent s'est dépensé et la demande de prêts des entreprises agricoles, industrielles et services a chuté en dessous de l'investissement productif. Cette tendance est également renforcée par la décapitalisation du secteur productif vers le secteur financier.

L'autre résultat des taux d'intérêt élevés a été la faible croissance des capitaux externes de la dernière décennie. Ainsi, l'économie productive ne montrait pas la dynamique, mais l'attraction externe des capitaux a donné à la peseta l'aspect de force. Bien que cette situation soit constante au cours des dernières années, cette année, les indicateurs économiques ont empiré. Par exemple, au début de cette année, l'objectif du déficit public est de 1,5% sur le PIB, et le réel passera à 6% à la fin de l'année. De même, le déficit du bilan du compte courant atteindra 5%, contre 2,5% l'an dernier.

Il a suffi que l'Allemagne augmente les taux d'intérêt pour en faire une construction solide. Les spéculateurs ont mis en évidence la surévaluation de la peseta, c'est indifférent ! Par conséquent, la priorité de la politique économique du PSOE, c'est-à-dire le désir de maintenir le taux de change fixe en méprisant le comportement du secteur public à travers les taux d'intérêt, a augmenté la stagnation du système productif tout en stimulant les importations. Le résultat de cette politique économique est la pénurie d'incitations pour l'entrepreneur productif, le tissu industriel réduit, le fragile secteur extérieur qui annonce une croissance future lente et un secteur public en faillite.

Maastricht n'est pas dans l'Alentejo

Bien qu'elle contribue au fonctionnement du marché intérieur européen, l'unité monétaire n'est pas obligatoire à cette fin. Cependant, cet objectif conditionne et fait au sérieux l'unité économique. Le problème de cette voie est qu'il n'est pas possible sans prendre des mesures pour la convergence économique des pays engagés dans l'unité, comme on l'a vu maintenant. La tempête sera là tant que le budget et l'harmonisation fiscale ne se produiront pas. Aux coordonnées de Maastricht, l'unité sera exclusivement nominale et n'affectera pas d'autres facteurs économiques comme la productivité, le chômage ou la croissance.

En ce qui concerne l'État espagnol, l'intégration dans l'Europe de la France et l'Allemagne nécessite au moins une nouvelle orientation de la politique économique, un équilibre dans le système productif et une compétitivité du secteur extérieur. C'est-à-dire, faire face aux problèmes réels de l'économie et ne pas tenir les tours financiers qui se défont de haut en bas quand les spéculateurs s'approprient la crudité de la tromperie. Si ce n'est pas le cas, les tentatives en cours pour éviter la seconde dévaluation seront inutiles et des affirmations aussi audacieuses que celles de l'entrée en Europe de première vitesse.

- El País, 20 septembre 1992.

- L'effondrement de l'Italie est très récent; jusqu'au milieu des années 1980, il a connu les croissances productives les plus élevées de la Société économique, malgré la crise.

- La politique agraire commune a également été encouragée, compte tenu de la situation concrète du secteur primaire.

- Dans l'État espagnol cette année a commencé cette phase.

Buletina

Bidali zure helbide elektronikoa eta jaso asteroko buletina zure sarrera-ontzian